关于多变量借贷市场设计:

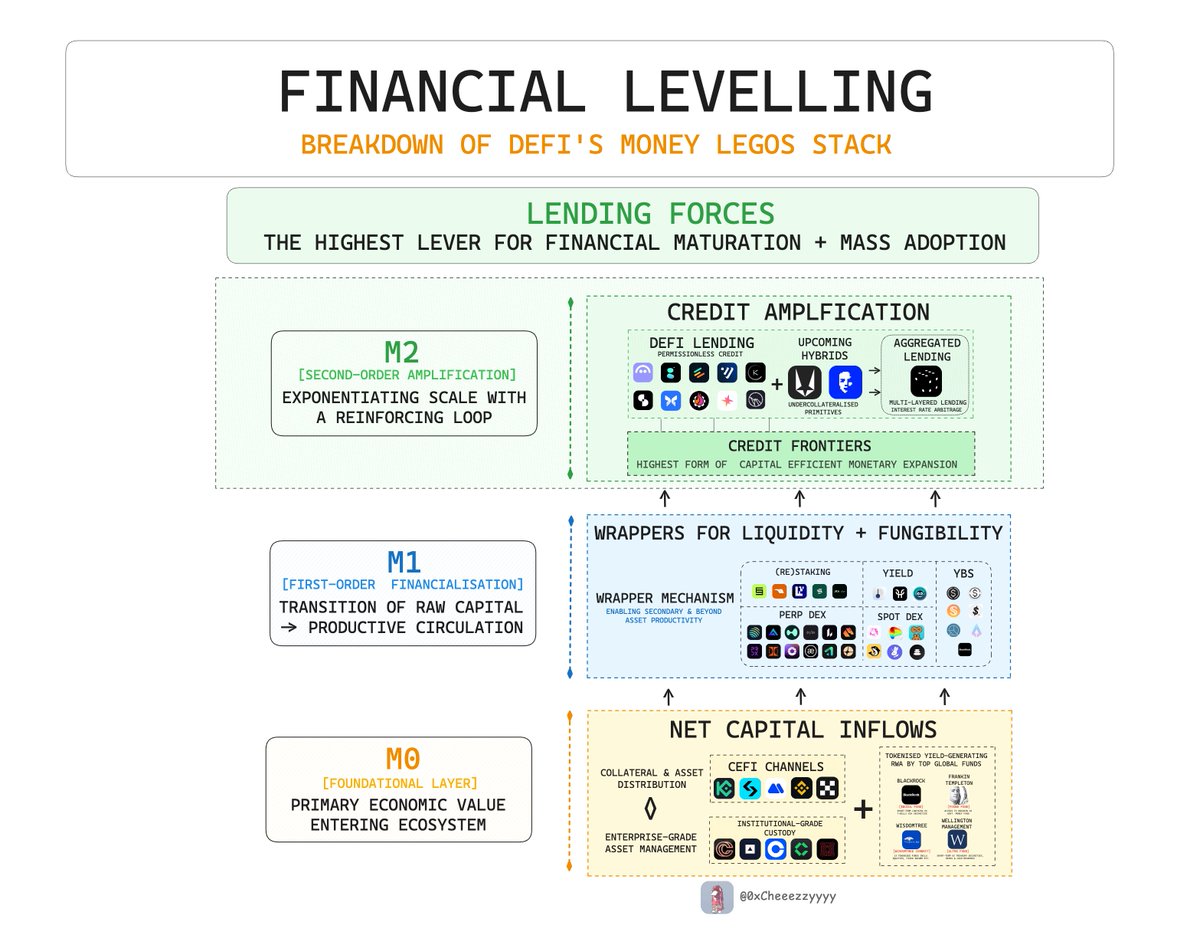

借贷市场是货币扩张最原始和基础的基石:链上金融堆栈中的“M2层”。

它们的增长通过信贷放大复合,这被视为货币扩张最有效的解锁方式 → 迈向DeFi成熟的终局的下一步。

而现在,我们已经进入了正式化这一过程的阶段。

------

遗产时代:信贷原始的起源

自那以来,我们走了很长一段路。

@aave @compoundfinance 在2021年DeFi夏季期间引领了P2E借贷,给DeFi的设计语言留下了持久的遗产。

今天,借贷作为DeFi最大的子行业($65.7B)→ @aave在TVL主导地位上仍然无与伦比(50.2%约为$33B),深受机构、基金甚至像@ethereumfndn这样的储备信任。

在主要生态系统中,借贷层已经成熟为金融堆栈的自我维持基石。

------

创新前沿:永不停息,宝贝

成熟并不等于停滞。

我们看到像@MorphoLabs这样的协议带来了新的动力,推出了优化器(现在是Earn V2),通过动态P2P逻辑和精准匹配的借贷开创了更智能的信贷流。

还有@eulerfinance @Dolomite_io,他们不是首创者,但现在是不可否认的竞争者。他们的吸引力证明了DeFi借贷仍然是一个广阔且未被充分开发的领域。

这一波浪潮之后是收益最大化者时代,由递归借贷循环主导 → 旨在提取每一滴收益的自动化策略。

像@GearboxProtocol @Contango_xyz @loopfixyz甚至@CurveFinance这样的平台开始提供一键杠杆策略,配备内置的风险调整参数,适合强力用户和被动农民。

这些变化共同将借贷从被动的收益生成产品转变为主动的收益策略层,成为DeFi的核心创新前沿。

------

现在,新兴的元:以策略为先的借贷

今天,前沿已经转向多变量借贷架构:为灵活性、精准度和风险隔离量身定制。

从通用的一刀切 → 专门的独一无二。

我们正进入一个策展人和策略师为越来越“DeFi精通”的受众打造更奇特、量身定制和小众的借贷策略的时代。

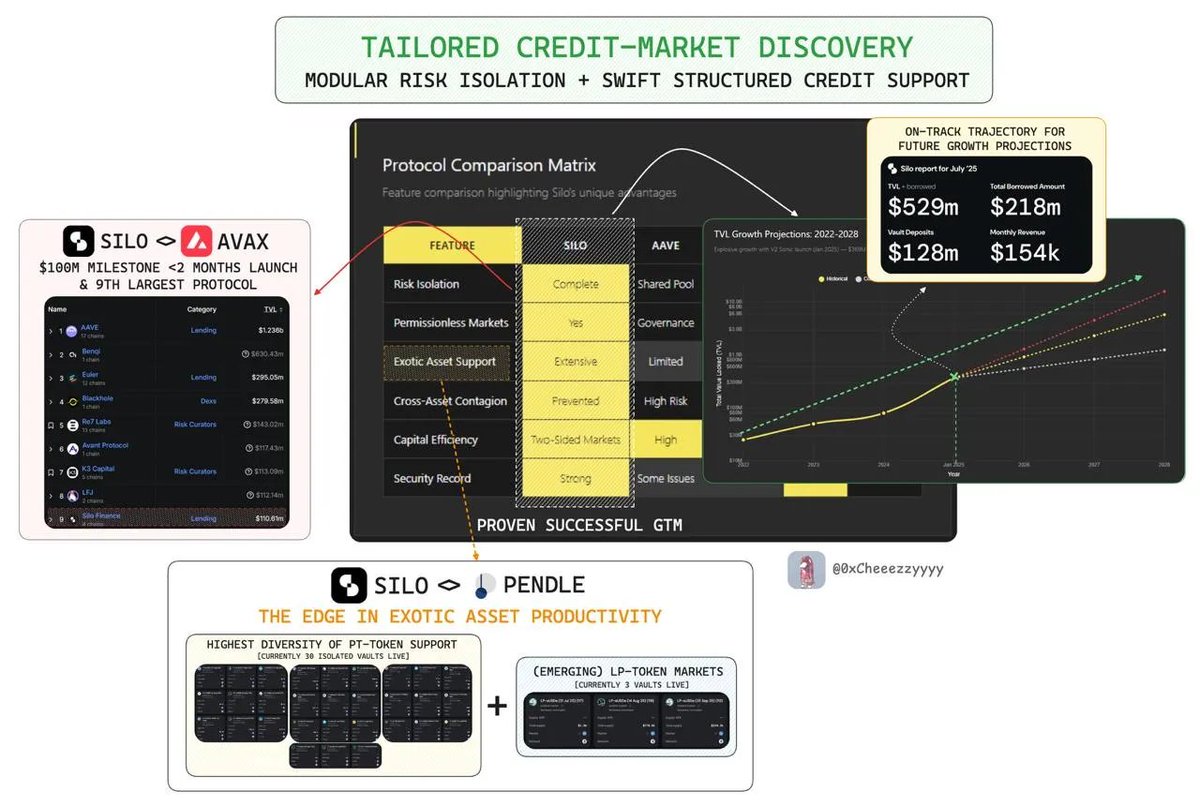

这就是@SiloFinance的闪光点。

它的构建目标是:

🔸 市场速度 → 快速部署

🔸 定制化金库 → 具有隔离风险的小众策略

🔸 首创优势 → 尤其是在新发现的收益机会中

把它想象成DeFi借贷的敏捷臂膀,旨在弥合现在成熟的M1层(资产包装机制,即稳定币、LST、收益代币)之间的“可组合性差距”。

隔离设计消除了跨资产的传染性,并为规模注入信心。

结果不言而喻:

🔹 $500M+ 年初至今的TVL

🔹 在不到2个月内在@avax上突破$100M TVL

🔹 在@SonicLabs上领先$300M TVL,与Aave并肩而立

------

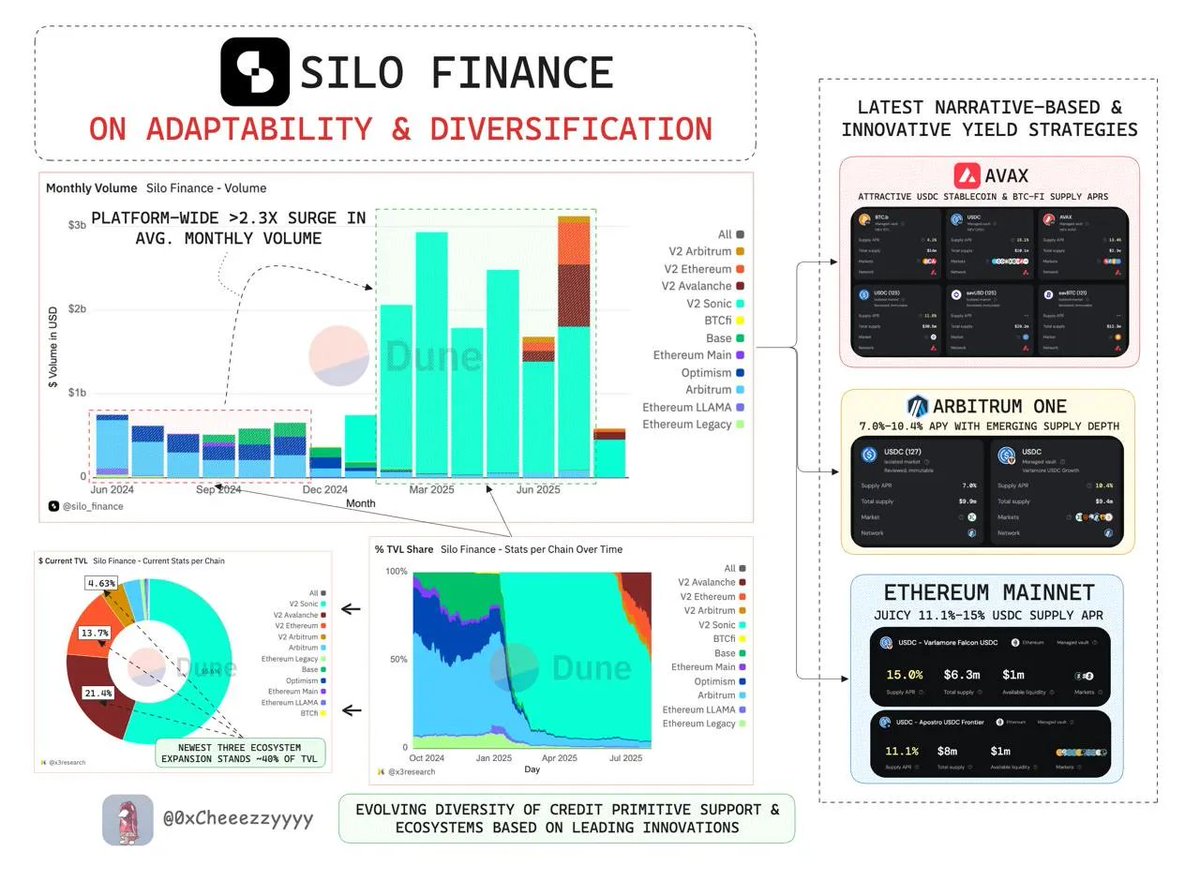

关于适应性和多样化:

DeFi正在进入第二阶演化阶段,借贷创新正在加速。

Silo的竞争优势在于实现最大可组合性 + 资本灵活性,以快速利用新兴的收益策略。

这通过在主网、Arbitrum和Avalanche上快速渗透生态系统,提供有吸引力和可扩展的机会得到了证明。

可组合的结构化信贷 + 模块化风险隔离 = 超常成功

随着其GTM剧本的成熟 + 足迹的扩展,这才刚刚开始。

你还没准备好。

超级Silo

感谢@Dune @DefiLlama提供的数据洞察。

最后,标记可能会欣赏这篇关于借贷的朋友们、Chads 和 DeFi 爱好者:

@thelearningpill

@kenodnb

@ahboyash

@cryptorinweb3

@eli5_defi

@Jonasoeth

@YashasEdu

@St1t3h

@arndxt_xo

@crypto_linn

@Mars_DeFi

@CipherResearchx

@belizardd

@Slappjakke

@HarisEbrat

@Nick_Researcher

@Flowslikeosmo

@TheDeFinvestor

@the_smart_ape

@SiloIntern

@JiraiyaReal

@web3_alina

@_SmokinTed

@_thespacebyte

1.23万

83

本页面内容由第三方提供。除非另有说明,欧易不是所引用文章的作者,也不对此类材料主张任何版权。该内容仅供参考,并不代表欧易观点,不作为任何形式的认可,也不应被视为投资建议或购买或出售数字资产的招揽。在使用生成式人工智能提供摘要或其他信息的情况下,此类人工智能生成的内容可能不准确或不一致。请阅读链接文章,了解更多详情和信息。欧易不对第三方网站上的内容负责。包含稳定币、NFTs 等在内的数字资产涉及较高程度的风险,其价值可能会产生较大波动。请根据自身财务状况,仔细考虑交易或持有数字资产是否适合您。