Detaillierte Erklärung des AAVE V4-Upgrades: Neugestaltung der Kreditvergabe mit Modularität, können alte Münzen einen neuen Frühling einläuten?

Originaltitel: "Detaillierte Erklärung des AAVE V4 Upgrade: Neugestaltung der Kreditvergabe mit Modularität, können alte Münzen einen weiteren Frühling einläuten?"

Abend des 25. zog der Beitrag des AAVE-Gründers Stani, der den bevorstehenden Start von AAVE V4 ankündigte, schnell viel Aufmerksamkeit und Diskussionen auf sich, und die jüngste Kontroverse zwischen AAVE und WLFI über den Vorschlag zur Verteilung von 7% Token hat ebenfalls auf dem Markt für Aufsehen gesorgt.

– >

– >

eine Zeit lang konzentrierte sich die Aufmerksamkeit des Marktes auf AAVE, ein etabliertes Kreditprotokoll.

Obwohl der Streit zwischen AAVE und WLFI noch nicht zu einem endgültigen Abschluss gekommen ist, scheint sich hinter dieser "Farce" ein anderes Bild zu zeigen - "neue Münzen in fließendem Wasser, eiserne AAVE".

Mit dem Aufkommen von immer mehr neuen Coins, angeregt durch die Nachfrage nach festen Token-Krediten auf der Chain, verfügt AAVE zweifellos über gute Fundamentaldaten und Katalysatoren.

Dieses V4-Update könnte es uns ermöglichen, seine starke Wettbewerbsfähigkeit in der Zukunft im DeFi-Bereich und die Hauptursache für sein steigendes Geschäftsvolumen zu sehen.

Von Kreditprotokollen bis zur DeFi-Infrastruktur

Wenn wir über AAVE V4 sprechen, gibt es eine Schlüsselfrage, die wir zuerst verstehen müssen: Warum erwartet der Markt dieses Upgrade?

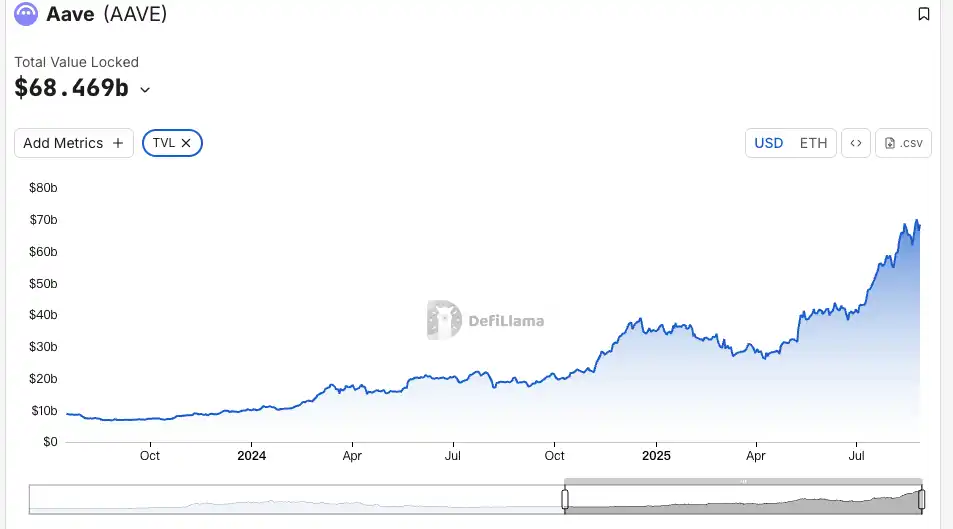

Von ETHLend im Jahr 2017 bis zum heutigen DeFi-Riesen mit einem TVL von 38,6 Milliarden US-Dollar hat AAVE als etabliertes Protokoll in der Vergangenheit tatsächlich jedes Versionsupdate optimiert und kann die Liquidität und das Gameplay von On-Chain-Assets in unterschiedlichem Maße beeinflussen.

Die Versionsgeschichte von AAVE ist eigentlich die Entwicklungsgeschichte der DeFi-Kreditvergabe.

Anfang 2020, als V1 live ging, betrug das gesamte DeFi-Lock-up-Volumen weniger als 1 Milliarde US-Dollar. AAVE verwendet Liquiditätspools anstelle des P2P-Modells, wodurch die Kreditvergabe von "Warten auf Matchmaking" zu "Instant Dealing" gewechselt werden kann. Diese Änderung half AAVE, schnell Marktanteile zu gewinnen.

V2 wurde Ende 2020 eingeführt, und die Kerninnovationen sind Flash-Kredite und die Tokenisierung von Schulden. Flash-Kredite haben Arbitrage- und Liquidationsökosysteme hervorgebracht und sind zu einer wichtigen Einnahmequelle für Protokolle geworden. Die Tokenisierung von Schulden ermöglicht die Übertragung von Positionen und ebnet den Weg für nachfolgende Renditeaggregatoren. V3 im Jahr 2022 konzentriert sich auf Cross-Chain-Interoperabilität, die es mehr On-Chain-Assets ermöglicht, in AAVE einzutreten und zu einem Bindeglied für Multi-Chain-Liquidität zu werden.

Darüber hinaus ist AAVE zu einem Maßstab für die Preisgestaltung geworden. DeFi-Protokolle beziehen sich bei der Gestaltung der Zinssätze auf die Angebots- und Nachfragekurve von AAVE. Bei der Wahl der Sicherheitenquote werden bei neuen Projekten auch die Parameter von AAVE verglichen.

Obwohl es sich um eine Infrastruktur handelt, werden die architektonischen Grenzen von V3 immer deutlicher.

Das größte Problem ist die Fragmentierung der Liquidität. Derzeit hat AAVE einen TVL von 60 Milliarden US-Dollar auf Ethereum, während Arbitrum nur 4,4 Milliarden US-Dollar und noch weniger Base hat. Jede Kette ist ein unabhängiges Königreich, und Gelder können nicht effizient fließen. Dies verringert nicht nur die Kapitaleffizienz, sondern schränkt auch die Entwicklung kleiner Ketten ein.

Das zweite Problem sind Innovationsengpässe. Jede neue Funktion erfordert einen vollständigen Governance-Prozess, der vom Vorschlag bis zur Implementierung oft Monate dauert. In der schnell iterativen Umgebung von DeFi kann diese Geschwindigkeit offensichtlich nicht mit der Marktnachfrage Schritt halten.

Das dritte Problem besteht darin, dass die Anpassungsanforderungen nicht erfüllt werden können. RWA-Projekte erfordern KYC, GameFi verlangt NFT-Besicherung und Institutionen benötigen getrennte Pools. Die einheitliche Architektur von V3 hat jedoch Schwierigkeiten, diese unterschiedlichen Anforderungen zu erfüllen. Entweder alle Unterstützung oder nicht alle Unterstützung, kein Mittelweg.

Dies ist das Kernproblem, das V4 lösen will: Wie kann man AAVE von einem leistungsstarken, aber starren Produkt in eine flexible und offene Plattform verwandeln?

V4-Upgrade

Laut öffentlich zugänglichen Informationen besteht die zentrale Verbesserungsrichtung von V4 in der Einführung eines "Unified Liquidity Layer" und der Übernahme des Hub-Spoke-Modells, um das bestehende technische Design und sogar das Geschäftsmodell zu ändern.

Bildquelle @Eli5DeFi

Hub-Spoke: Lösen Sie sowohl die notwendigen als auch die notwendigen Probleme

Vereinfacht ausgedrückt bündelt der Hub die gesamte Liquidität, und der Spoke ist für das jeweilige Geschäft verantwortlich. Benutzer interagieren für immer über Spoke, und jeder Spoke kann seine eigenen Regeln und Risikoparameter haben.

Was bedeutet das? Das bedeutet, dass AAVE nicht mehr jedem mit einem Regelwerk dienen muss, sondern es verschiedenen Spokes ermöglichen kann, unterschiedliche Bedürfnisse zu erfüllen.

So kann Frax Finance beispielsweise einen dedizierten Spoke erstellen, der nur frxETH und FRAX als Sicherheiten akzeptiert und aggressivere Parameter festlegt. In der Zwischenzeit akzeptiert ein "institutioneller Spoke" möglicherweise nur BTC und ETH, die KYC erfordern, aber niedrigere Zinssätze bieten.

Zwei Spokes teilen sich die Liquidität desselben Hubs, sind aber risikoisoliert voneinander.

Die Feinheit dieser Architektur besteht darin, dass sie das "sowohl wollen als auch wollen"-Problem löst. Es muss sowohl über eine hohe Liquidität als auch über eine Risikoisolation verfügen. Es soll einheitlich verwaltet und flexibel angepasst werden. In der Vergangenheit waren diese in AAVE widersprüchlich, aber das Hub-Spoke-Modell ermöglicht es, dass sie nebeneinander existieren.

Dynamischer Risikoprämienmechanismus

Neben der Hub-Spoke-Architektur führt V4 auch einen dynamischen Risikoprämienmechanismus ein, der die Art und Weise, wie Kreditzinsen festgelegt werden, revolutioniert.

Im Gegensatz zum Flatrate-Modell von V3 passt V4 die Zinssätze dynamisch auf der Grundlage der Qualität der Sicherheiten und der Marktliquidität an. So profitieren beispielsweise hochliquide Anlagen wie WETH von Basiszinsen, während volatilere Anlagen wie LINK eine zusätzliche Prämie zahlen. Dieser Mechanismus wird durch Smart Contracts automatisiert, was nicht nur die Sicherheit des Protokolls verbessert, sondern auch die Kreditkosten gerechter macht.

Smart Account

V4 ermöglicht es Benutzern, effizienter zu arbeiten. In der Vergangenheit mussten die Nutzer die Wallets zwischen verschiedenen Chains oder Märkten wechseln, was es zeitaufwändig und mühsam machte, komplexe Positionen zu verwalten. Smart Accounts ermöglichen nun die Verwaltung von Multi-Chain-Assets und Kreditvergabestrategien über eine einzige Wallet, wodurch operative Schritte reduziert werden.

Ein Benutzer kann die WETH-Sicherheiten auf Ethereum und die Kreditaufnahme auf Aptos innerhalb derselben Schnittstelle anpassen, wodurch manuelle Cross-Chain-Überweisungen überflüssig werden. Diese optimierte Erfahrung erleichtert sowohl kleinen Nutzern als auch professionellen Händlern die Teilnahme an DeFi.

Cross-Chain und RWA: Erweiterung der DeFi-Grenzen

V4 ermöglicht Cross-Chain-Interaktionen der zweiten Ebene über Chainlink CCIP und unterstützt Nicht-EVM-Chains wie Aptos, sodass mehr Assets nahtlos auf AAVE zugreifen können. Zum Beispiel kann ein Benutzer Vermögenswerte auf Polygon einsetzen und auf Arbitrum leihen und leihen, alles in einer Transaktion. Darüber hinaus integriert V4 reale Vermögenswerte (RWAs) wie tokenisierte Staatsanleihen und eröffnet institutionellen Fonds neue Möglichkeiten, in DeFi einzusteigen. Dies erweitert nicht nur die Asset-Abdeckung von AAVE, sondern macht den Kreditmarkt auch integrativer.

Marktreaktion

Obwohl AAVE in dieser Woche einen starken Rückgang des Kryptomarktes verzeichnete, war die Erholung heute deutlich stärker als die anderer führender DeFi-Ziele.

Der AAVE-Token verzeichnete innerhalb von 24 Stunden ein netzwerkweites Handelsvolumen von 18,72 Millionen US-Dollar, nachdem er diese Woche einen Absturz des Kryptomarktes erlebt hatte, was deutlich über den 7,2 Millionen US-Dollar von Uni und den 3,65 Millionen US-Dollar von LDO liegt, was eine positive Reaktion der Anleger auf die Protokollinnovation widerspiegelt, während die erhöhte Handelsaktivität die Liquidität weiter erhöhte.

Im Vergleich zu Anfang August stieg die TVL-Größenordnung von AAVE in diesem Monat um 19 % auf ein Rekordhoch nahe der 70-Milliarden-Dollar-Marke und belegt derzeit den ersten Platz beim TVL auf der ETH-Kette. Dieses Wachstum liegt weit über dem DeFi-Marktdurchschnitt, und der Anstieg des TVL bestätigt auf der anderen Seite auch die Wirksamkeit der Multi-Asset-Backing-Strategie von AAVE V4, was vielleicht darauf hindeutet, dass institutionelle Fonds still und leise in den Markt eingetreten sind.

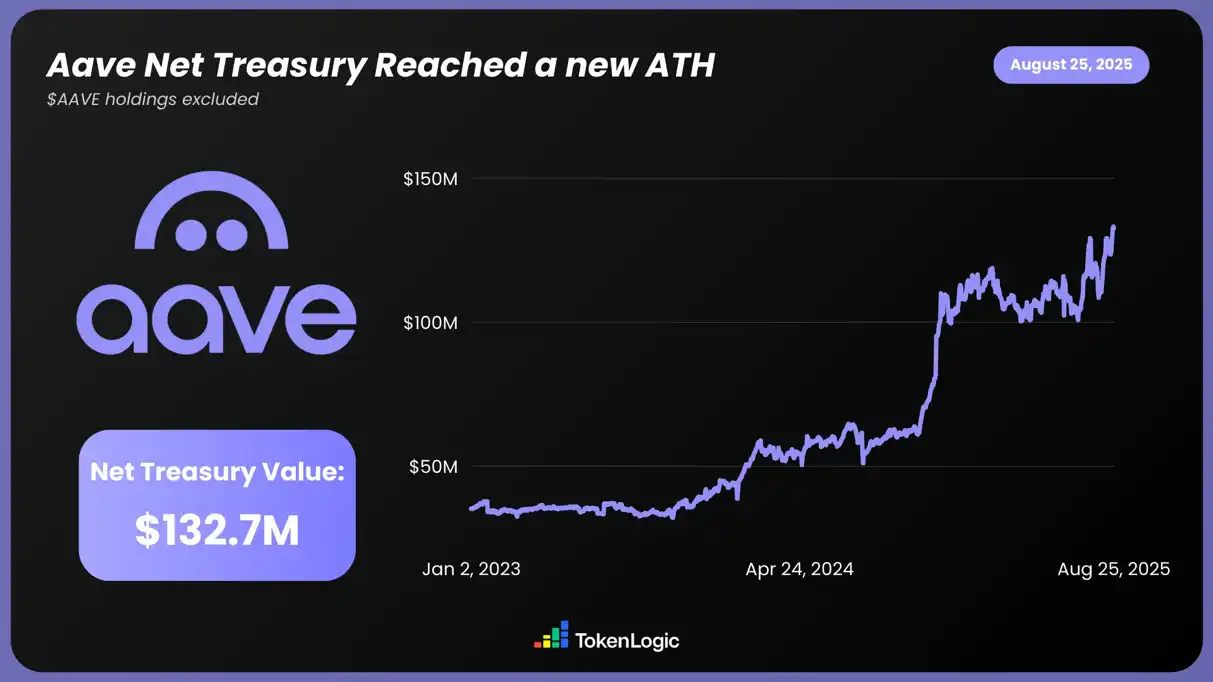

Laut TokenLogic-Daten hat das gesamte Nettovermögen von AAVE einen neuen Höchststand von 132,7 Millionen US-Dollar (ohne AAVE-Token-Bestände) erreicht, was einem Anstieg von etwa 130 % im vergangenen Jahr entspricht.

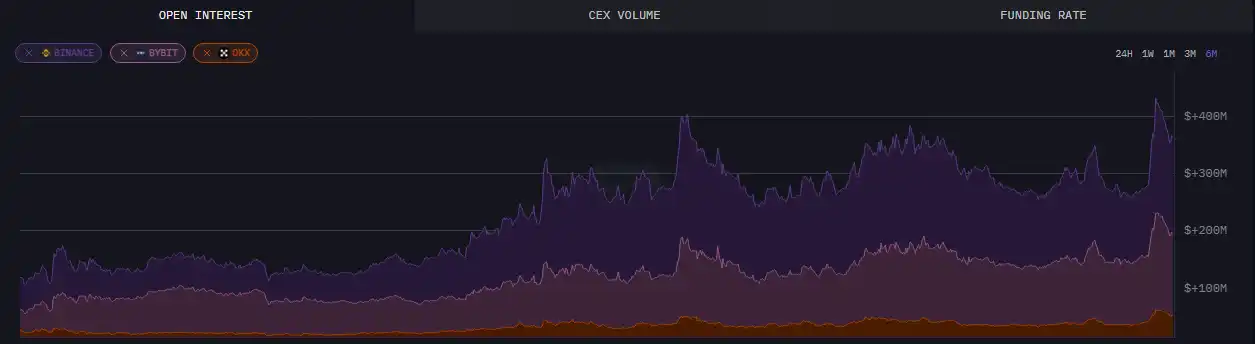

On-Chain-Daten lag das Open Interest auf AAVE am 24. August bei über 430 Millionen US-Dollar, ein Sechsmonatshoch.

Neben intuitiven Daten hat das Upgrade von AAVE auch eine breite Diskussion in der Community ausgelöst, und die aktuellen Front-End-Informationen, die von V4 veröffentlicht wurden, haben ebenfalls viel Unterstützung und Anerkennung erhalten, insbesondere in Bezug auf die Fondsnutzung und Composable DeFi, wodurch der Markt mehr Möglichkeiten und Potenziale erkennen kann.

DeFi wieder

In Kombination mit den Updates, die bisher bekannt gegeben wurden, wird das Upgrade von AAVE den DeFi-Markt wahrscheinlich auf ein höheres Niveau führen. Es trieb auch den Preis und den TVL in die Höhe.

Und sein Gründer Stani scheint zuversichtlich zu sein, was die Auswirkungen des V4-Upgrades auf die DeFi-Spur angeht.

Vielleicht wird AAVE in naher Zukunft den Liquiditäts-"Ostwind" des Krypto-Bullenmarktes nutzen, um in die Höhe zu steigen und unendliche Möglichkeiten zu eröffnen.

Ursprünglicher Link