Gedetailleerde uitleg van AAVE V4-upgrade: Kredietverlening opnieuw vormgeven met modulariteit, kunnen oude munten een nieuwe lente inluiden?

Originele titel: "Gedetailleerde uitleg van AAVE V4 Upgrade: Kredietverlening opnieuw vormgeven met modulariteit, kunnen oude munten een nieuwe lente inluiden?"

avond van de 25e trok de post van AAVE-oprichter Stani die de aanstaande lancering van AAVE V4 aankondigde al snel veel aandacht en discussie, en de recente controverse tussen AAVE en WLFI over het voorstel voor de distributie van 7% tokens heeft ook in de markt aangewakkerd.

– >

– >

de aandacht van de markt al een tijdje uitgaat naar AAVE, een gevestigd leenprotocol.

Hoewel het geschil tussen AAVE en WLFI nog niet tot een definitieve conclusie is gekomen, lijkt het er achter deze "farce" op dat er een ander beeld wordt getoond - "nieuwe munten in stromend water, met ijzer beklede AAVE".

Met de opkomst van steeds meer nieuwe munten, gestimuleerd door de vraag naar leningen met vaste tokens in de keten, heeft AAVE ongetwijfeld goede fundamenten en katalysatoren.

Deze V4-update kan ons in staat stellen om in de toekomst zijn sterke concurrentievermogen op het gebied van DeFi en de hoofdoorzaak van het stijgende bedrijfsvolume te zien.

Van uitleenprotocollen tot DeFi-infrastructuur

Wanneer we AAVE V4 bespreken, is er eerst een belangrijke vraag die moet worden begrepen: waarom verwacht de markt deze upgrade?

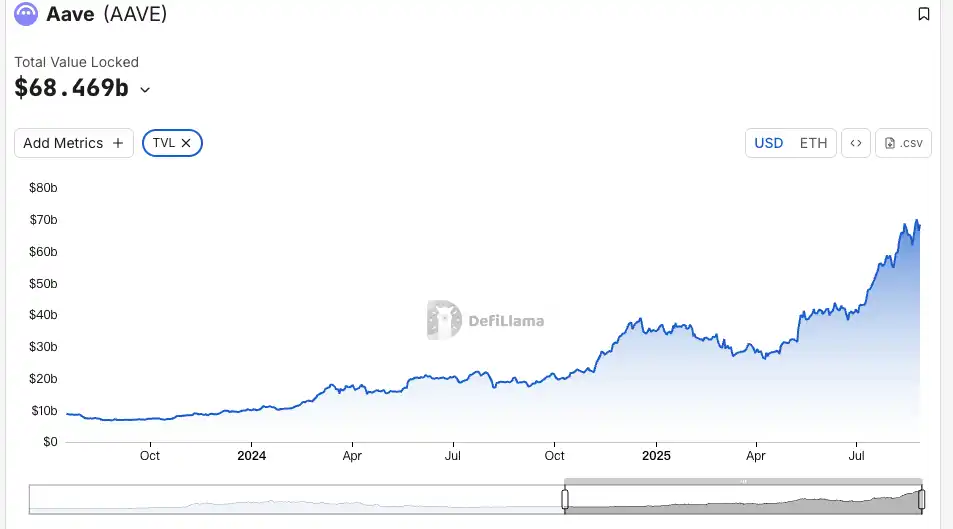

Van ETHLend in 2017 tot de huidige DeFi-gigant met een TVL van $ 38,6 miljard, als een gevestigd protocol, AAVE heeft in het verleden elke versie-update geoptimaliseerd en kan de liquiditeit en gameplay van on-chain activa in verschillende mate beïnvloeden.

De versiegeschiedenis van AAVE is eigenlijk de evolutiegeschiedenis van DeFi-leningen.

Begin 2020, toen V1 live ging, bedroeg het volledige DeFi lock-up volume minder dan $1 miljard. AAVE maakt gebruik van liquiditeitspools in plaats van het P2P-model, waardoor kredietverlening kan veranderen van "wachten op matchmaking" naar "instant dealing". Deze verandering hielp AAVE snel marktaandeel te winnen.

V2 werd eind 2020 gelanceerd en de belangrijkste innovaties zijn flitsleningen en tokenisatie van schulden. Flitsleningen hebben geleid tot arbitrage- en liquidatie-ecosystemen en zijn een belangrijke bron van inkomsten voor protocollen geworden. Schuldtokenisatie maakt het mogelijk om posities over te dragen, wat de weg vrijmaakt voor latere rendementsaggregators. V3 richt zich in 2022 op cross-chain interoperabiliteit, waardoor meer on-chain activa AAVE kunnen betreden en een connector kunnen worden voor multi-chain liquiditeit.

Bovendien is AAVE een benchmark geworden voor prijzen. DeFi-protocollen verwijzen naar de vraag- en aanbodcurve van AAVE bij het ontwerpen van rentetarieven. Bij het kiezen van een onderpandratio benchmarken nieuwe projecten ook de parameters van AAVE.

Ondanks dat het een infrastructuur is, worden de architecturale beperkingen van V3 echter steeds duidelijker.

Het grootste probleem is de liquiditeitsfragmentatie. Momenteel heeft AAVE een TVL van $60 miljard op Ethereum, terwijl Arbitrum slechts $4,4 miljard heeft en nog minder Base. Elke keten is een onafhankelijk koninkrijk en geld kan niet efficiënt stromen. Dit vermindert niet alleen de kapitaalefficiëntie, maar beperkt ook de ontwikkeling van kleine ketens.

Het tweede probleem zijn de knelpunten op het gebied van innovatie. Elke nieuwe functie vereist een volledig beheerproces, dat vaak maanden in beslag neemt van voorstel tot implementatie. In de snel iteratieve omgeving van DeFi kan deze snelheid de marktvraag uiteraard niet bijhouden.

Het derde probleem is dat niet aan de maatwerkbehoefte kan worden voldaan. RWA-projecten vereisen KYC, GameFi vereist NFT-onderpand en instellingen hebben gescheiden pools nodig. Maar de uniforme architectuur van V3 heeft moeite om aan deze gedifferentieerde behoeften te voldoen. Of alle steun of niet alle steun, geen middenweg.

Dit is het kernprobleem dat V4 wil oplossen: hoe AAVE te transformeren van een krachtig maar stijf product naar een flexibel en open platform.

V4-upgrade

Volgens openbaar beschikbare informatie is de belangrijkste verbeteringsrichting van V4 het introduceren van een "Unified Liquidity Layer" en het overnemen van het Hub-Spoke-model om het bestaande technische ontwerp en zelfs het bedrijfsmodel te veranderen.

Bron afbeelding @Eli5DeFi

Hub-Spoke: Los zowel de noodzakelijke als de noodzakelijke problemen

In eenvoudige bewoordingen brengt de Hub alle liquiditeit samen en is de Spoke verantwoordelijk voor het specifieke bedrijf. Gebruikers communiceren voor altijd via Spoke en elke Spoke kan zijn eigen regels en risicoparameters hebben.

Wat betekent dit? Dit betekent dat AAVE niet langer iedereen hoeft te bedienen met een reeks regels, maar verschillende spaken kan toestaan om aan verschillende behoeften te voldoen.

Frax Finance kan bijvoorbeeld een speciale Spoke maken die alleen frxETH en FRAX als onderpand accepteert en agressievere parameters instelt. Ondertussen kan een "institutionele spaak" alleen BTC en ETH accepteren, waarvoor KYC nodig is, maar met lagere rentetarieven.

Twee spaken delen de liquiditeit van dezelfde hub, maar zijn risico-geïsoleerd van elkaar.

De subtiliteit van deze architectuur is dat het het probleem van "zowel willen als willen" oplost. het moet zowel een diepe liquiditeit als een risico-isolatie hebben; Het moet op een uniforme manier worden beheerd en flexibel worden aangepast. In het verleden waren deze tegenstrijdig in AAVE, maar met het Hub-Spoke-model kunnen ze naast elkaar bestaan.

Dynamisch risicopremiemechanisme

Naast de Hub-Spoke-architectuur introduceert V4 ook een dynamisch risicopremiemechanisme, dat een revolutie teweegbrengt in de manier waarop leenrentetarieven worden vastgesteld.

In tegenstelling tot het forfaitaire model van V3, past V4 de rentetarieven dynamisch aan op basis van de kwaliteit van het onderpand en de marktliquiditeit. Zeer liquide activa zoals WETH genieten bijvoorbeeld van basisrentetarieven, terwijl meer volatiele activa zoals LINK een extra premie betalen. Dit mechanisme wordt geautomatiseerd door middel van slimme contracten, wat niet alleen de veiligheid van het protocol verbetert, maar ook de leenkosten rechtvaardiger maakt.

Smart Account

V4 kunnen gebruikers efficiënter werken. In het verleden moesten gebruikers tussen verschillende ketens of markten schakelen, waardoor het tijdrovend en arbeidsintensief was om complexe posities te beheren. Slimme accounts maken het nu mogelijk om activa met meerdere ketens en leenstrategieën te beheren via een enkele portemonnee, waardoor operationele stappen worden verminderd.

Een gebruiker kan WETH onderpand op Ethereum aanpassen en lenen op Aptos binnen dezelfde interface, waardoor handmatige cross-chain overdrachten niet meer nodig zijn. Deze gestroomlijnde ervaring maakt het voor zowel kleine gebruikers als professionele handelaren gemakkelijker om deel te nemen aan DeFi.

Cross-Chain en RWA: Uitbreiding van DeFi-grenzen

V4 maakt cross-chain interacties op het tweede niveau mogelijk via Chainlink CCIP, ter ondersteuning van niet-EVM-ketens zoals Aptos, waardoor meer activa naadloos toegang hebben tot AAVE. Een gebruiker kan bijvoorbeeld activa inzetten op Polygon en lenen en lenen op Arbitrum, allemaal in één transactie. Bovendien integreert V4 real-world activa (RWA's) zoals tokenized schatkistobligaties, waardoor institutionele fondsen nieuwe wegen krijgen om DeFi te betreden. Dit vergroot niet alleen de activadekking van AAVE, maar maakt ook de kredietmarkt inclusiever.

Marktreactie

Hoewel AAVE deze week een scherpe daling van de cryptomarkt ervoer, was het herstel vandaag aanzienlijk sterker dan dat van andere toonaangevende DeFi-doelen.

Het AAVE-token ervoer een netwerkbreed handelsvolume van $18,72 miljoen binnen 24 uur na het ervaren van een cryptomarktcrash deze week, aanzienlijk hoger dan Uni's $7,2 miljoen en LDO's $3,65 miljoen, als gevolg van een positieve reactie van beleggers op protocolinnovatie, terwijl de toegenomen handelsactiviteit de liquiditeit verder verbeterde.

Vergeleken met begin augustus steeg de TVL-omvang van AAVE deze maand met 19% tot een recordhoogte in de buurt van de $ 70 miljard, en het staat momenteel op de eerste plaats in TVL op de ETH-keten. Deze groei overtreft ruimschoots het DeFi-marktgemiddelde, en de stijging van de TVL bevestigt aan de andere kant ook de effectiviteit van de multi-asset backing-strategie van AAVE V4, wat misschien suggereert dat institutionele fondsen stilletjes de markt hebben betreden.

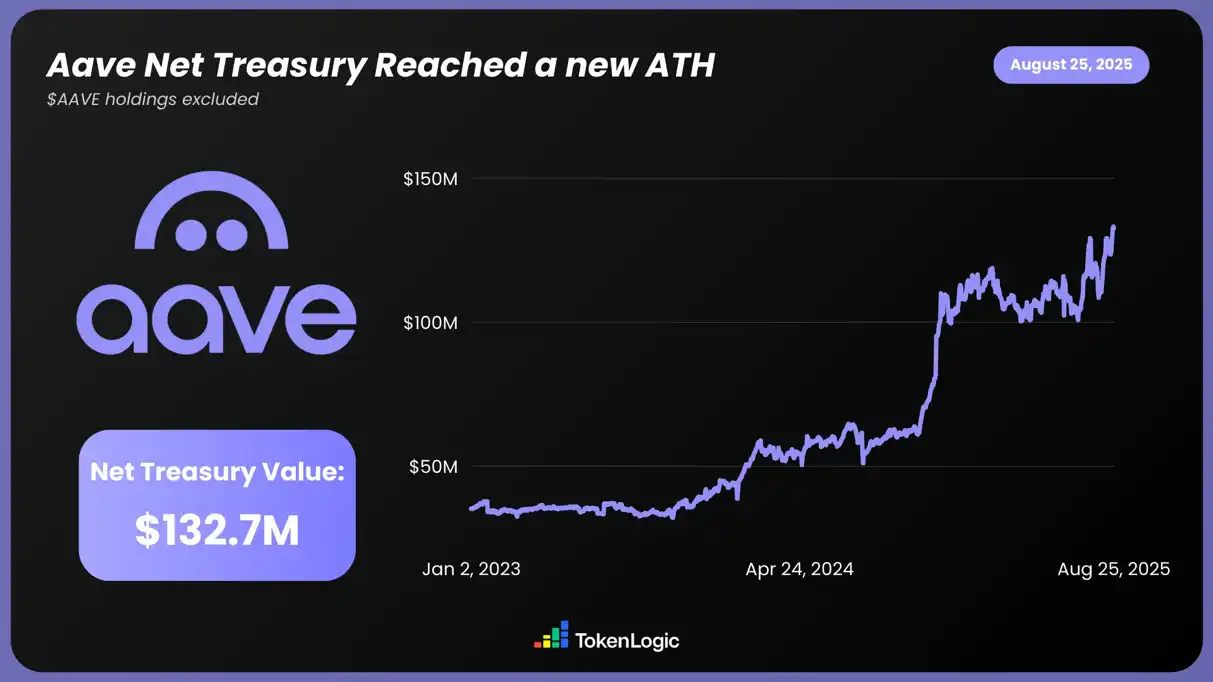

Volgens gegevens van TokenLogic hebben de totale nettoactiva van AAVE een nieuw hoogtepunt bereikt van $132,7 miljoen (exclusief AAVE-tokenbezit), een stijging van ongeveer 130% in het afgelopen jaar.

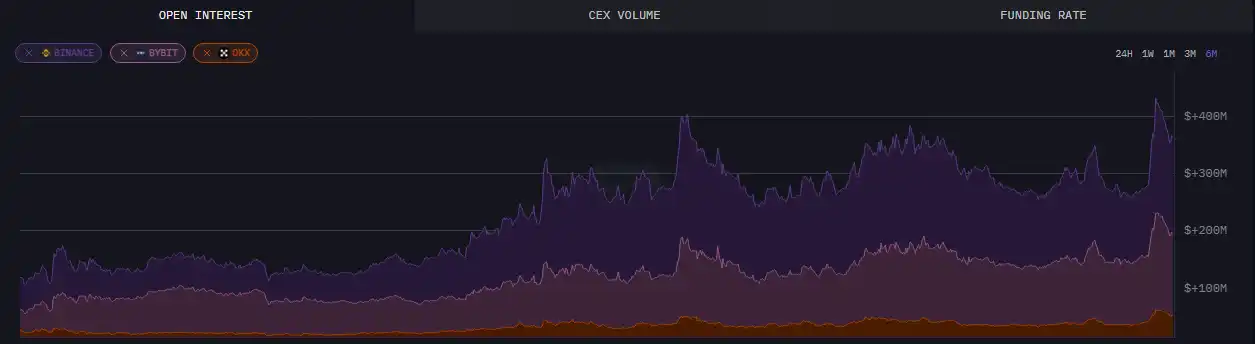

on-chain gegevens bedroeg de openstaande rente op AAVE op 24 augustus meer dan $430 miljoen, het hoogste punt in zes maanden.

Naast intuïtieve gegevens heeft de upgrade van AAVE ook tot veel discussie geleid in de gemeenschap, en de huidige front-end-informatie die door V4 is vrijgegeven, heeft ook veel steun en erkenning gekregen, vooral op het gebied van fondsgebruik en samenstelbare DeFi, waardoor de markt meer mogelijkheden en potentieel kan zien.

Maak DeFi weer

In combinatie met de updates die tot nu toe zijn onthuld, zal de upgrade van AAVE de DeFi-markt waarschijnlijk naar een hoger niveau leiden. Het dreef ook de prijs en TVL op.

En de oprichter Stani lijkt vertrouwen te hebben in de impact van de V4-upgrade op de DeFi-track.

Misschien zal AAVE in de nabije toekomst profiteren van de liquiditeit "oostenwind" van de crypto-bullmarkt om te stijgen en oneindige mogelijkheden te openen.

Originele link