Оновлення AAVE V4: модульне кредитування з переформуванням форми, чи можуть старі монети «знову вистрілити»?

Оригінальна назва: "Детальне пояснення оновлення AAVE V4: зміна форми кредитування за допомогою модульності, чи можуть старі монети відкрити ще одну весну?" Увечері

25 числа пост Стані, засновника AAVE, який оголосив про майбутній запуск AAVE V 4, швидко привернув багато уваги та обговорень, а нещодавня суперечка між AAVE та WLFI щодо пропозиції розподілу токенів у розмірі 7% також викликала ажіотаж на ринку.

Деякий час увага ринку

Деякий час увага ринку

AAVE, усталеного протоколу кредитування.

Хоча суперечка між AAVE і WLFI ще не завершена, за цим «фарсом», схоже, показана інша картина - «нові монети в проточній воді, залізні AAVE».

З появою все нових і нових монет, стимульованих попитом на кредитування фіксованих токенів у ланцюжку, AAVE, безсумнівно, має хороші фундаментальні показники та каталізатори.

Це оновлення V 4 може дозволити нам побачити його сильну конкурентоспроможність у майбутньому в галузі DeFi і основну причину зростання обсягу бізнесу.

Від протоколів кредитування до інфраструктури DeFi

Коли ми обговорюємо AAVE V 4, нам спочатку потрібно зрозуміти ключове питання: чому ринок очікує цього оновлення?

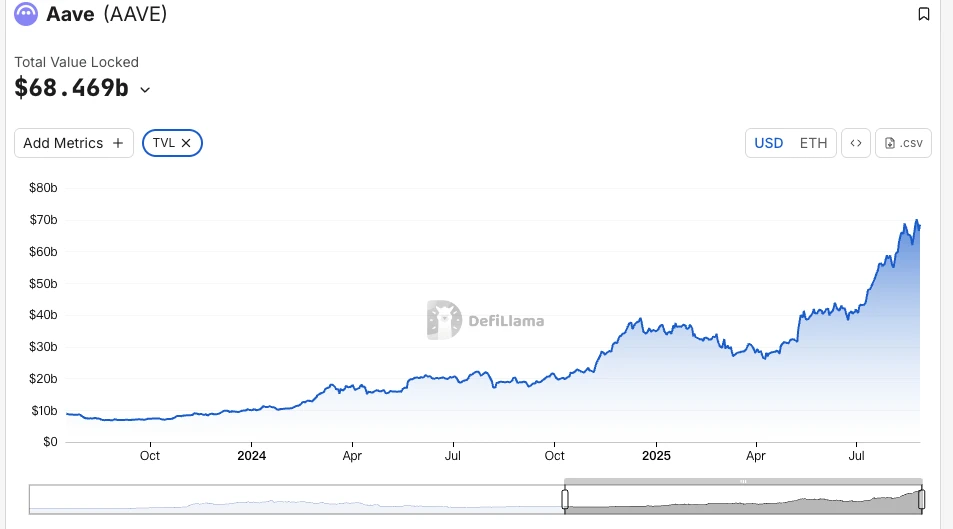

Від ETHLend у 2017 році до сьогоднішнього гіганта DeFi з TVL у 38,6 мільярда доларів, як встановлений протокол, AAVE фактично оптимізував кожне оновлення версії в минулому і може різною мірою впливати на ліквідність та ігровий процес ончейн активів.

Історія версій AAVE насправді є історією еволюції DeFi-кредитування.

Напочатку 2020 року, коли V 1 запрацював, весь обсяг блокування DeFi становив менше 1 мільярда доларів. AAVE використовує пули ліквідності замість моделі P2P, що дозволяє змінювати кредитування з «очікування відповідності» на «миттєве діло». Ця зміна допомогла AAVE швидко завоювати частку ринку.

V 2 була запущена наприкінці 2020 року, а основними інноваціями є швидкі позики та токенізація боргу. Швидкі позики породили екосистеми арбітражу та ліквідації, ставши важливим джерелом доходу для протоколів. Токенізація боргу дозволяє передавати позиції, відкриваючи шлях для наступних агрегаторів прибутковості. У 2022 році V 3 зосередився на міжланцюговій сумісності, що дозволило більшій кількості ончейн-активів увійти в AAVE та стати з'єднувачем для багатоланцюгової ліквідності.

Більше того, AAVE став орієнтиром для ціноутворення. Протоколи DeFi посилаються на криву попиту та пропозиції AAVE під час проектування відсоткових ставок. При виборі коефіцієнта застави нові проєкти також орієнтуються на параметри AAVE.

Однак, незважаючи на те, що V 3 є інфраструктурою, архітектурні обмеження V 3 стають все більш очевидними.

Найбільшою проблемою є фрагментація ліквідності. Наразі AAVE має TVL на Ethereum у розмірі $60 млрд, тоді як Arbitrum має лише $4,4 млрд і ще менше Base. Кожен ланцюг є незалежним королівством, і кошти не можуть надходити ефективно. Це не тільки знижує ефективність використання капіталу, а й обмежує розвиток невеликих ланцюжків.

Друга проблема – це вузькі місця в інноваціях. Будь-яка нова функція вимагає повного процесу управління, який часто займає місяці від пропозиції до впровадження. У середовищі швидких ітерацій DeFi така швидкість явно не встигає за ринковим попитом.

Третя проблема полягає в тому, що потреби в кастомізації не можуть бути задоволені. Проєкти RWA вимагають KYC, GameFi вимагає застави NFT, а установам потрібні сегреговані пули. Але єдина архітектура V 3 щосили намагається задовольнити ці диференційовані потреби. Або вся підтримка, або не вся підтримка, немає золотої середини.

Це основне питання, яке має на меті вирішити V 4: як перетворити AAVE з потужного, але жорсткого продукту на гнучку та відкриту платформу.

V 4 Upgrade

Згідно із загальнодоступною інформацією, основним напрямком удосконалення V 4 є впровадження «Єдиного рівня ліквідності» та прийняття моделі Hub-Spoke для зміни існуючого технічного дизайну та навіть бізнес-моделі.

Source@Eli 5

DeFi Hub-Spoke: Вирішення як потрібних, так і потрібних проблем

Простіше кажучи, хаб об'єднує всю ліквідність, а Spoke відповідає за конкретний бізнес. Користувачі взаємодіють через Spoke вічно, і кожна Спиця може мати свої правила та параметри ризику.

Що це означає? Це означає, що AAVE більше не зобов'язана обслуговувати всіх за допомогою набору правил, але може дозволити різним спицям задовольняти різні потреби.

Наприклад, Frax Finance може створити спеціальну спиць, яка приймає лише frxETH і FRAX як заставу та встановлює більш агресивні параметри. Тим часом, «інституційна компанія» може приймати лише BTC та ETH, вимагаючи KYC, але пропонуючи нижчі відсоткові ставки.

Дві спиці ділять ліквідність одного хабу, але ізольовані один від одного за ризиками.

Тонкість цієї архітектури в тому, що вона вирішує проблему «і хочеться, і хочеться». він повинен мати як глибоку ліквідність, так і ізоляцію ризиків; Керувати ним слід уніфіковано та гнучко налаштовувати. У минулому вони були суперечливими в AAVE, але модель Hub-Spoke дозволяє їм співіснувати.

Динамічний механізм премії за ризик

На додаток до архітектури Hub-Spoke, V 4 також представляє динамічний механізм премії за ризик, революціонізуючи спосіб встановлення процентних ставок за позиками.

На відміну від моделі фіксованої ставки V 3, V 4 динамічно коригує відсоткові ставки залежно від якості застави та ліквідності ринку. Наприклад, високоліквідні активи, такі як WETH, мають базові відсоткові ставки, тоді як більш волатильні активи, такі як LINK, платять додаткову премію. Цей механізм автоматизується за допомогою смарт-контрактів, що не тільки підвищує безпеку протоколу, але й робить вартість запозичень більш справедливою.

Функція Smart Account

V 4 дає змогу користувачам працювати ефективніше. У минулому користувачам доводилося перемикати гаманці між різними ланцюгами або ринками, що робило управління складними позиціями трудомістким і трудомістким. Розумні облікові записи тепер дозволяють керувати мультичейн активами та стратегіями кредитування через єдиний гаманець, скорочуючи операційні кроки.

Користувач може регулювати заставу WETH на Ethereum і запозичення на Aptos в одному інтерфейсі, усуваючи потребу в ручних кросчейн-переказах. Цей оптимізований досвід полегшує участь у DeFi як маленьким користувачам, так і професійним трейдерам.

Cross-Chain і RWA: розширення меж DeFi

V 4 забезпечує крос-чейн взаємодії другого рівня через Chainlink CCIP, підтримуючи ланцюги без EVM, такі як Aptos, що дозволяє більшій кількості активів безперешкодно отримувати доступ до AAVE. Наприклад, користувач може робити ставки на активи на Polygon, а також брати та позичати на Arbitrum за одну транзакцію. Крім того, V 4 інтегрує реальні активи (RWA), такі як токенізовані казначейські облігації, відкриваючи нові шляхи для входу інституційних фондів у DeFi. Це не лише розширює покриття активів AAVE, але й робить ринок кредитування більш інклюзивним.

Реакція ринку

Хоча цього тижня AAVE зазнав різкого падіння на крипторинку, його відскок сьогодні був значно сильнішим, ніж у інших провідних цілей DeFi.

Обсяг торгів токеном AAVE по всій мережі склав 18,72 мільйона доларів США протягом 24 годин після обвалу крипторинку цього тижня, що значно вище, ніж 7,2 мільйона доларів США у Uni та 3,65 мільйона доларів США, що відображає позитивну реакцію інвесторів на інновації протоколу, тоді як збільшення торгової активності ще більше підвищило ліквідність.

Порівняно з початком серпня, магнітуда TVL AAVE цього місяця злетіла на 19% до рекордно високого рівня поблизу позначки в 70 мільярдів доларів, і наразі вона посідає перше місце в TVL у ланцюжку eth. Це зростання значно перевищує середній показник на ринку DeFi, а збільшення TVL також підтверджує ефективність стратегії AAVE V 4, забезпеченої кількома активами, з іншого боку, можливо, припускаючи, що інституційні фонди тихо увійшли на ринок.

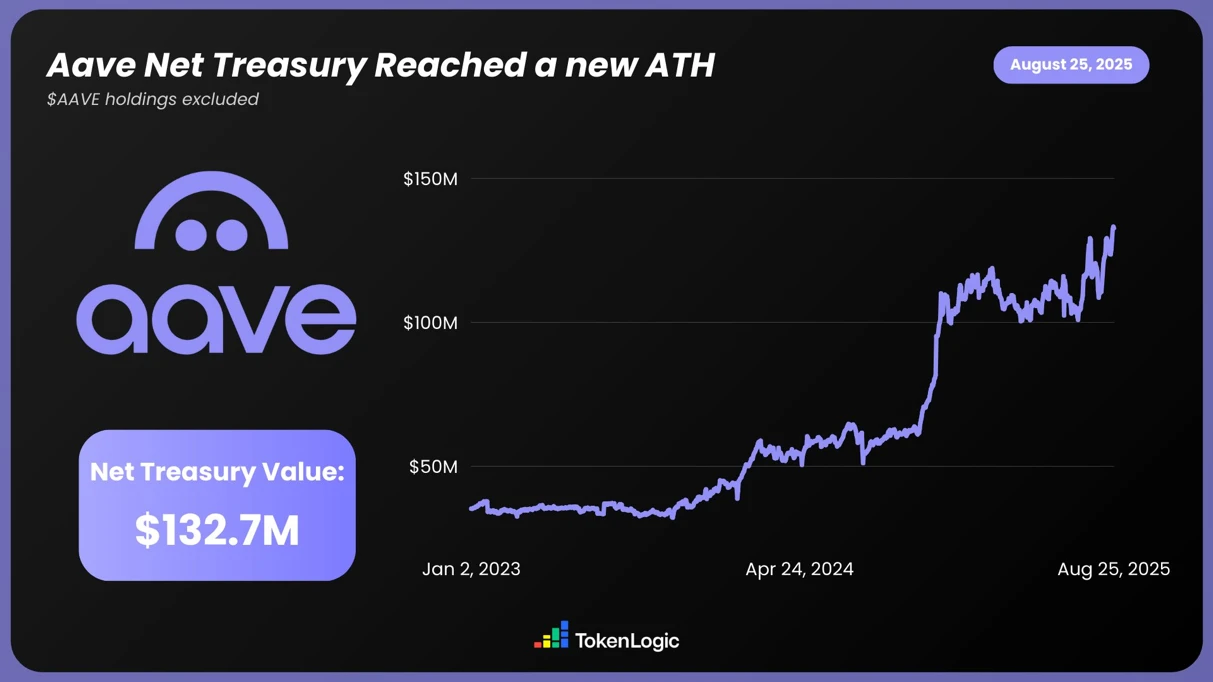

Згідно з даними TokenLogic, загальні чисті активи AAVE досягли нового максимуму в $132,7 мільйона (без урахування активів токенів AAVE), збільшившись приблизно на 130% за останній рік.

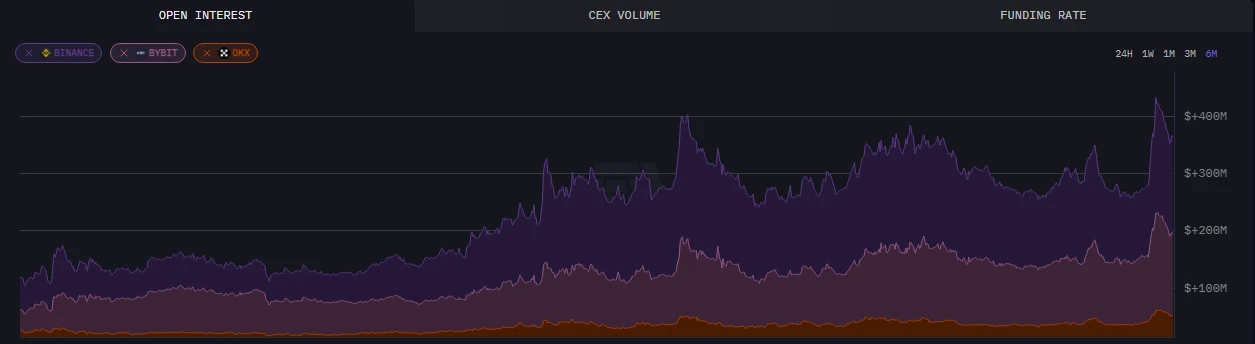

ончейн даних, станом на 24 серпня відкритий інтерес до AAVE перевищив $430 млн, що є шестимісячним максимумом.

На додаток до інтуїтивно зрозумілих даних, оновлення AAVE також викликало широке обговорення в спільноті, а поточна попередня інформація, випущена V 4, також отримала велику підтримку та визнання, особливо з точки зору використання коштів та компонованого DeFi, що дозволяє ринку побачити більше можливостей та потенціалу.

Зробимо DeFi знову чудовим

У поєднанні з оновленнями, які були розкриті до цього часу, оновлення AAVE, ймовірно, виведе ринок DeFi на більш високий рівень.

І його засновник, Стані, схоже, впевнений у впливі оновлення V 4 на трек DeFi.

Можливо, в найближчому майбутньому AAVE скористається перевагами ліквідного «східного вітру» бичачого ринку криптовалют, щоб злетіти і відкрити безмежні можливості.

Оригінальне посилання